NH證, IPO시장 점유율 전체 3분의1로 1위

KB금융은 회사채 채권발행 7.4조원 1위수성

[아시아경제 문채석 기자]상반기 기업공개(IPO) 시장과 주식 조달 규모는 전년보다 크게 작아졌지만 회사채 발행은 20% 넘게 증가한 것으로 나타났다. NH투자증권 과 KB금융지주( KB금융 )은 각각 IPO시장과 회사채 채권발행(DCM) 시장점유율 1위에 올랐다.

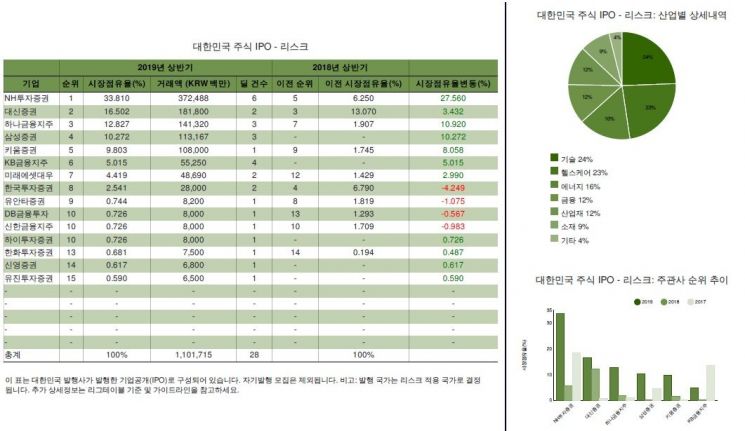

24일 블룸버그가 발표한 '2019 상반기 한국자본시장 리그테이블 잠정보고서'에 따르면 상반기 국내 IPO 시장 규모는 1조1017억원(28건)으로 거래액이 전년 동기 대비 38.6% 감소했다. 지난해 상반기보다 거래 수가 1건 늘었지만 거래액은 줄었다.

전체 IPO 28건의 42.9%(12건)가 금융기업 상장이었다. 거래 수로는 금융기업 비중이 컸지만 거래액 규모로는 테크와 헬스케어 같은 기술주 비중이 컸다. 각각 24.4%, 23.3%를 차지했다. 1분기에도 기술기업이 거래 횟수(전체 14건 중 4건으로 28.6%), 거래액(전체의 33.7%) 등에서 돋보였다.

NH투자증권의 IPO 시장점유율은 전체의 33.810%로 국내외 주관증권사들 중 단연 1위였다. 지난해 상반기엔 6.250%로 5위에 불과했는데 4계단 올랐다. 대신증권 16.502%, 하나금융지주 12.827%, 삼성증권 10.272% 등이 뒤를 이었다.

하나금융지주는 지난해 상반기 7위(1.907%)에서 4계단 상승했다. 반면 한국투자증권( 한국금융지주 )은 2.541%로 8위에 그쳤다. 지난해 상반기 4위(6.790%)보다 4계단 미끄러졌다.

2분기엔 1분기와 달리 희망 공모가 하단가보다 낮은 기업들이 많았다. 1분기엔 희망 공모가 상단보다 높은 공모가를 확정한 기업들이 다수였다. 블룸버그는 연기됐던 IPO 대어들의 상장 가능성이 남아있는 만큼 하반기엔 IPO 시장이 다시 활기를 띨 것으로 전망했다.

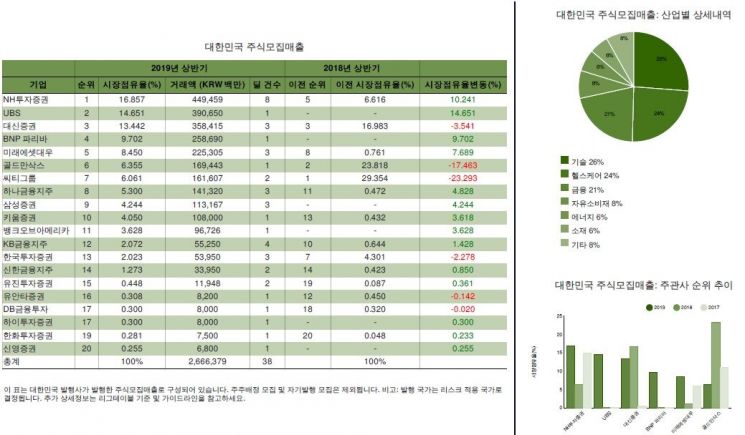

상반기 누적 국내 주식모집·매출 자금조달액은 2조6664억원(38건)으로 전년 동기 대비 거래액 기준 63.2% 감소했다. IPO는 전체의 58.8%(28건), 추가모집 매출은 41.2%(18건)였다.

블록딜을 진행한 외국계 증권사들이 상위권에 이름을 올렸다. NH투자증권이 시장점유율 16.857%로 1위였지만, UBS(14.651%·2위), BNP 파리바(9.702%·4위), 골드만삭스(6.355%·6위), 씨티그룹(6.061%·7위) 등 외국계 증권사가 상위기업 10곳 중 4곳이나 됐다.

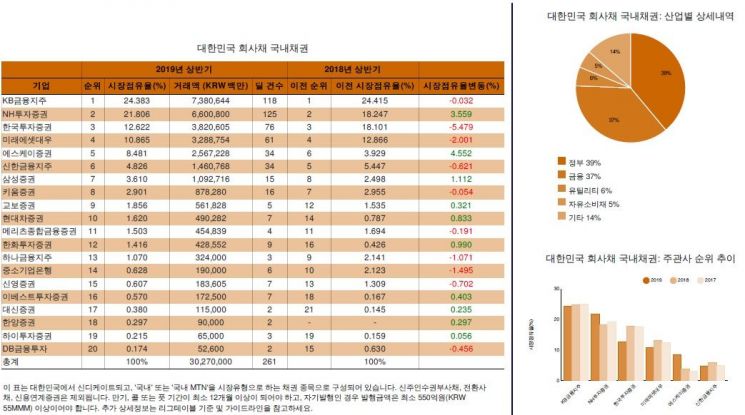

상반기 원화표시 공모 회사채 발행규모는 30조2700억원(261건)으로 전년 동기 25조820억원보다 약 20.7% 증가했다. 만기별 비중을 보면 3년채가 37%, 5년채가 29.1%였다.

주관 증권사별 국내 회사채 채권발행(DCM) 순위를 보면 KB금융이 LG화학 1조원(52회), SK인천석유화학 6000억원(18회) 등 총 7조3806억원(118회)을 조달해 1위에 올랐다. NH투자증권은 6조6007억원(125건)을 조달해 2위였다.

상반기 기업별 DCM 발행 순위를 보면 LG화학이 1조원(52회)으로 1위였다. SK하이닉스 가 9800억원(220회)으로 2위, CJ제일제당 (25건)과 현대제철 (125건)은 각각 7000억원으로 공동 3위였다.

상반기 국내 신디케이트론 규모는 약 14조9613억원(94건)이었다. 전년보다 약 39% 감소했다. 원화 대출이 약 15조1473억원으로 대부분을 차지했다.

주관사별 순위를 보면 신한지주 가 5조6680억원을 주관해 전년 2위에서 1위로 올랐다. KB금융은 2조9101억원을 주관해 전년 1위에서 2위로 하락했고 산업은행은 1조6870억원을 주관해 전년과 같은 3위였다.

차입기관 법률자문사 중에선 김앤장이 시장점유율 38.305%로 1위였다. 대출 기관 법률자문사 중에선 광장이 점유율 38.206%로 1위에 올랐다.

상반기 자산유동화증권(ABS) 발행 규모는 7조2096억원(449건)으로 전년 8조4895억원(448건)보다 약 15% 감소했다.

주관사별로 보면 SK증권 이 1조3375억원을 주관해 시장점유율 18.55%를 기록해 1위에 올랐고 KB금융은 8454억원을 주관해 점유율 11.73%로 2위였다.

문채석 기자 chaeso@asiae.co.kr

꼭 봐야할 주요뉴스

"하이브 연봉 1위는 민희진…노예 계약 없다" 정면...

마스크영역

"하이브 연봉 1위는 민희진…노예 계약 없다" 정면...

마스크영역

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![아이유·임영웅 손잡고 '훨훨'…뉴진스 악재에 '떨떠름'[1mm금융톡]](https://cwcontent.asiae.co.kr/asiaresize/269/2024042409401750069_1713919216.jpg)

![[초동시각]코리아디스카운트 해소, 좀비기업 청산부터](https://cwcontent.asiae.co.kr/asiaresize/269/2024042610515919958A.jpg)

![[시시비비] '4월 위기설'은 끝나지 않았다](https://cwcontent.asiae.co.kr/asiaresize/269/2024042610302924644A.jpg)

![[시사컬처]뉴진스보다 신데렐라였던 민희진의 운명은?](https://cwcontent.asiae.co.kr/asiaresize/269/2024042611443372329A.jpg)

![[포토] '벌써 여름?'](https://cwcontent.asiae.co.kr/asiaresize/113/2024042615260154090_1714112761.jpg)

![[포토] 정교한 3D 프린팅의 세계](https://cwcontent.asiae.co.kr/asiaresize/276/2024042410323050257_1713922350.jpg)

![[포토] '그날의 기억'](https://cwcontent.asiae.co.kr/asiaresize/276/2024041909431345253_1713487393.jpg)

![[뉴스속 인물]하이브에 반기 든 '뉴진스의 엄마' 민희진](https://cwcontent.asiae.co.kr/asiaresize/113/2024042510502452065_1714009823.png)

![[뉴스속 용어]뉴스페이스 신호탄, '초소형 군집위성'](https://cwcontent.asiae.co.kr/asiaresize/276/2024042415131250718_1713939192.jpg)

![[뉴스속 용어]日 정치인 '야스쿠니신사' 집단 참배…한·중 항의](https://cwcontent.asiae.co.kr/asiaresize/276/2023042111281396915_1682044092.jpg)

가장 많이 읽힌 뉴스를 제공합니다. 집계 기준에 따라 최대 3일 전 기사까지 제공될 수 있습니다.

가장 많이 읽힌 뉴스를 제공합니다. 집계 기준에 따라 최대 3일 전 기사까지 제공될 수 있습니다.

![[단독]마경석 서울 강서경찰서장 직위해제…오송 지하차도 참사 관련](https://cwcontent.asiae.co.kr/asiaresize/269/2022071509415251060_1657845712.jpg)