[아시아경제 황윤주 기자] ㈜

한화

한화

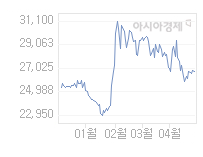

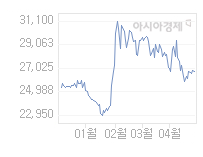

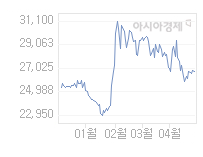

000880

|

코스피

증권정보

현재가

26,750

전일대비

100

등락률

-0.37%

거래량

153,908

전일가

26,850

2024.04.26 15:30 장마감

관련기사

한화오션 흑자전환…美MRO·잠수함·카타르도 기세 이어간다(종합)한화큐셀, 美서 450㎿ 태양광 모듈 계약 수주메리 응 캐나다 장관, 'LG·포스코'에 러브콜…"우리 전기차 생태계에 들어와달라"(종합)

close

가 ESG(환경·사회·지배구조) 채권 중 하나인 녹색채권을 처음 발행하며, ESG 경영에 속도를 낸다.

현재가

26,750

전일대비

100

등락률

-0.37%

거래량

153,908

전일가

26,850

2024.04.26 15:30 장마감

관련기사

한화오션 흑자전환…美MRO·잠수함·카타르도 기세 이어간다(종합)한화큐셀, 美서 450㎿ 태양광 모듈 계약 수주메리 응 캐나다 장관, 'LG·포스코'에 러브콜…"우리 전기차 생태계에 들어와달라"(종합)

close

가 ESG(환경·사회·지배구조) 채권 중 하나인 녹색채권을 처음 발행하며, ESG 경영에 속도를 낸다.

녹색채권은 신재생 에너지 등 친환경 사업 관련 자금 조달을 위한 특수목적 채권으로 공인기관 인증을 받아야 발행할 수 있다. ㈜

한화

한화

000880

|

코스피

증권정보

현재가

26,750

전일대비

100

등락률

-0.37%

거래량

153,908

전일가

26,850

2024.04.26 15:30 장마감

관련기사

한화오션 흑자전환…美MRO·잠수함·카타르도 기세 이어간다(종합)한화큐셀, 美서 450㎿ 태양광 모듈 계약 수주메리 응 캐나다 장관, 'LG·포스코'에 러브콜…"우리 전기차 생태계에 들어와달라"(종합)

close

는 투명성 확보와 투자자 신뢰 제고를 위해 한국기업평가와 나이스신용평가 두 곳에서 인증 절차를 진행했으며, 두 곳 모두 최고등급인 그린(Green)1을 부여했다.

현재가

26,750

전일대비

100

등락률

-0.37%

거래량

153,908

전일가

26,850

2024.04.26 15:30 장마감

관련기사

한화오션 흑자전환…美MRO·잠수함·카타르도 기세 이어간다(종합)한화큐셀, 美서 450㎿ 태양광 모듈 계약 수주메리 응 캐나다 장관, 'LG·포스코'에 러브콜…"우리 전기차 생태계에 들어와달라"(종합)

close

는 투명성 확보와 투자자 신뢰 제고를 위해 한국기업평가와 나이스신용평가 두 곳에서 인증 절차를 진행했으며, 두 곳 모두 최고등급인 그린(Green)1을 부여했다.

이번 녹색채권 발행액은 최대 1500억 원 규모다. 모집 자금은

한화

한화

000880

|

코스피

증권정보

현재가

26,750

전일대비

100

등락률

-0.37%

거래량

153,908

전일가

26,850

2024.04.26 15:30 장마감

관련기사

한화오션 흑자전환…美MRO·잠수함·카타르도 기세 이어간다(종합)한화큐셀, 美서 450㎿ 태양광 모듈 계약 수주메리 응 캐나다 장관, 'LG·포스코'에 러브콜…"우리 전기차 생태계에 들어와달라"(종합)

close

솔루션 유상증자 참여에 사용된 차입금 상환에 쓰이게 된다. 지난 2월 ㈜

한화

한화

000880

|

코스피

증권정보

현재가

26,750

전일대비

100

등락률

-0.37%

거래량

153,908

전일가

26,850

2024.04.26 15:30 장마감

관련기사

한화오션 흑자전환…美MRO·잠수함·카타르도 기세 이어간다(종합)한화큐셀, 美서 450㎿ 태양광 모듈 계약 수주메리 응 캐나다 장관, 'LG·포스코'에 러브콜…"우리 전기차 생태계에 들어와달라"(종합)

close

솔루션 유상증자 참여에 사용된 차입금 상환에 쓰이게 된다. 지난 2월 ㈜

한화

한화

000880

|

코스피

증권정보

현재가

26,750

전일대비

100

등락률

-0.37%

거래량

153,908

전일가

26,850

2024.04.26 15:30 장마감

관련기사

한화오션 흑자전환…美MRO·잠수함·카타르도 기세 이어간다(종합)한화큐셀, 美서 450㎿ 태양광 모듈 계약 수주메리 응 캐나다 장관, 'LG·포스코'에 러브콜…"우리 전기차 생태계에 들어와달라"(종합)

close

는 그린 뉴딜 분야에 대한 투자를 통해 지속 성장을 추구하고 주주가치를 제고하고자 유상증자 참여를 결정한 바 있다.

현재가

26,750

전일대비

100

등락률

-0.37%

거래량

153,908

전일가

26,850

2024.04.26 15:30 장마감

관련기사

한화오션 흑자전환…美MRO·잠수함·카타르도 기세 이어간다(종합)한화큐셀, 美서 450㎿ 태양광 모듈 계약 수주메리 응 캐나다 장관, 'LG·포스코'에 러브콜…"우리 전기차 생태계에 들어와달라"(종합)

close

는 그린 뉴딜 분야에 대한 투자를 통해 지속 성장을 추구하고 주주가치를 제고하고자 유상증자 참여를 결정한 바 있다.

한화

한화

000880

|

코스피

증권정보

현재가

26,750

전일대비

100

등락률

-0.37%

거래량

153,908

전일가

26,850

2024.04.26 15:30 장마감

관련기사

한화오션 흑자전환…美MRO·잠수함·카타르도 기세 이어간다(종합)한화큐셀, 美서 450㎿ 태양광 모듈 계약 수주메리 응 캐나다 장관, 'LG·포스코'에 러브콜…"우리 전기차 생태계에 들어와달라"(종합)

close

솔루션은 태양광과 그린 수소 사업 확대를 위한 유상증자로 약 1조 3500억원의 자금을 확보했으며, ㈜

한화

한화

000880

|

코스피

증권정보

현재가

26,750

전일대비

100

등락률

-0.37%

거래량

153,908

전일가

26,850

2024.04.26 15:30 장마감

관련기사

한화오션 흑자전환…美MRO·잠수함·카타르도 기세 이어간다(종합)한화큐셀, 美서 450㎿ 태양광 모듈 계약 수주메리 응 캐나다 장관, 'LG·포스코'에 러브콜…"우리 전기차 생태계에 들어와달라"(종합)

close

솔루션은 태양광과 그린 수소 사업 확대를 위한 유상증자로 약 1조 3500억원의 자금을 확보했으며, ㈜

한화

한화

000880

|

코스피

증권정보

현재가

26,750

전일대비

100

등락률

-0.37%

거래량

153,908

전일가

26,850

2024.04.26 15:30 장마감

관련기사

한화오션 흑자전환…美MRO·잠수함·카타르도 기세 이어간다(종합)한화큐셀, 美서 450㎿ 태양광 모듈 계약 수주메리 응 캐나다 장관, 'LG·포스코'에 러브콜…"우리 전기차 생태계에 들어와달라"(종합)

close

역시 최대 주주로서 약 4200 억원 규모로 유증에 참여해 주요 자회사의 친환경 미래 사업에 힘을 보탰다.

현재가

26,750

전일대비

100

등락률

-0.37%

거래량

153,908

전일가

26,850

2024.04.26 15:30 장마감

관련기사

한화오션 흑자전환…美MRO·잠수함·카타르도 기세 이어간다(종합)한화큐셀, 美서 450㎿ 태양광 모듈 계약 수주메리 응 캐나다 장관, 'LG·포스코'에 러브콜…"우리 전기차 생태계에 들어와달라"(종합)

close

역시 최대 주주로서 약 4200 억원 규모로 유증에 참여해 주요 자회사의 친환경 미래 사업에 힘을 보탰다.

㈜

한화

한화

000880

|

코스피

증권정보

현재가

26,750

전일대비

100

등락률

-0.37%

거래량

153,908

전일가

26,850

2024.04.26 15:30 장마감

관련기사

한화오션 흑자전환…美MRO·잠수함·카타르도 기세 이어간다(종합)한화큐셀, 美서 450㎿ 태양광 모듈 계약 수주메리 응 캐나다 장관, 'LG·포스코'에 러브콜…"우리 전기차 생태계에 들어와달라"(종합)

close

는 그룹의 맏형으로서 ESG 경영 활동에 주력하고 있다. 지난 3월에는 친환경, 사회적 책임, 주주환원 등의 정책을 심의할 'ESG 위원회'를 이사회 내 신설했다. 이를 통해 ESG 관점에서 지속가능경영 활동을 강화하고, 새로운 ESG 투자 트렌드에 대응할 수 있는 기반을 마련한 바 있다.

현재가

26,750

전일대비

100

등락률

-0.37%

거래량

153,908

전일가

26,850

2024.04.26 15:30 장마감

관련기사

한화오션 흑자전환…美MRO·잠수함·카타르도 기세 이어간다(종합)한화큐셀, 美서 450㎿ 태양광 모듈 계약 수주메리 응 캐나다 장관, 'LG·포스코'에 러브콜…"우리 전기차 생태계에 들어와달라"(종합)

close

는 그룹의 맏형으로서 ESG 경영 활동에 주력하고 있다. 지난 3월에는 친환경, 사회적 책임, 주주환원 등의 정책을 심의할 'ESG 위원회'를 이사회 내 신설했다. 이를 통해 ESG 관점에서 지속가능경영 활동을 강화하고, 새로운 ESG 투자 트렌드에 대응할 수 있는 기반을 마련한 바 있다.

ESG 관련 자체 사업도 강화 중이다. 글로벌 부문은 온실가스 배출 감축 기술 적용으로 탄소배출권 판매 규모를 2배 이상 늘릴 계획이며, 기계부문은 태양광, 이차전지 장비 사업을 통한 매출 증대를 기대하고 있다.

한편 이번 녹색채권은 3년, 5년물로 구성되며, 신용등급은 'A+/안정적'이다. 26일 금융감독원 증권신고서 제출, 29일 수요예측을 거쳐 5월 7일 발행될 예정이다. 대표 주관사는 KB증권이다.

황윤주 기자 hyj@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

"하이브 연봉 1위는 민희진…노예 계약 없다" 정면...

마스크영역

"하이브 연봉 1위는 민희진…노예 계약 없다" 정면...

마스크영역

![아이유·임영웅 손잡고 '훨훨'…뉴진스 악재에 '떨떠름'[1mm금융톡]](https://cwcontent.asiae.co.kr/asiaresize/269/2024042409401750069_1713919216.jpg)

![[초동시각]코리아디스카운트 해소, 좀비기업 청산부터](https://cwcontent.asiae.co.kr/asiaresize/269/2024042610515919958A.jpg)

![[시시비비] '4월 위기설'은 끝나지 않았다](https://cwcontent.asiae.co.kr/asiaresize/269/2024042610302924644A.jpg)

![[시사컬처]뉴진스보다 신데렐라였던 민희진의 운명은?](https://cwcontent.asiae.co.kr/asiaresize/269/2024042611443372329A.jpg)

![[포토] '벌써 여름?'](https://cwcontent.asiae.co.kr/asiaresize/113/2024042615260154090_1714112761.jpg)

![[포토] 정교한 3D 프린팅의 세계](https://cwcontent.asiae.co.kr/asiaresize/276/2024042410323050257_1713922350.jpg)

![[포토] '그날의 기억'](https://cwcontent.asiae.co.kr/asiaresize/276/2024041909431345253_1713487393.jpg)

![[뉴스속 인물]하이브에 반기 든 '뉴진스의 엄마' 민희진](https://cwcontent.asiae.co.kr/asiaresize/113/2024042510502452065_1714009823.png)

![[뉴스속 용어]뉴스페이스 신호탄, '초소형 군집위성'](https://cwcontent.asiae.co.kr/asiaresize/276/2024042415131250718_1713939192.jpg)

![[뉴스속 용어]日 정치인 '야스쿠니신사' 집단 참배…한·중 항의](https://cwcontent.asiae.co.kr/asiaresize/276/2023042111281396915_1682044092.jpg)

가장 많이 읽힌 뉴스를 제공합니다. 집계 기준에 따라 최대 3일 전 기사까지 제공될 수 있습니다.

가장 많이 읽힌 뉴스를 제공합니다. 집계 기준에 따라 최대 3일 전 기사까지 제공될 수 있습니다.