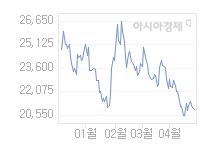

[아시아경제 박미주 기자]대신증권은 22일

한진칼

한진칼

180640

|

코스피

증권정보

현재가

55,700

전일대비

1,700

등락률

-2.96%

거래량

85,409

전일가

57,400

2024.04.19 15:30 장마감

관련기사

이재용 '16兆' 주식 1위…올해 2兆 ↑ 한미그룹 '캐스팅보트' 쥔 국민연금‥과거 경영권분쟁 참전 사례는?대한항공 "18.5조원 규모 신규 항공기 33대 구매"

close

현재가

55,700

전일대비

1,700

등락률

-2.96%

거래량

85,409

전일가

57,400

2024.04.19 15:30 장마감

관련기사

이재용 '16兆' 주식 1위…올해 2兆 ↑ 한미그룹 '캐스팅보트' 쥔 국민연금‥과거 경영권분쟁 참전 사례는?대한항공 "18.5조원 규모 신규 항공기 33대 구매"

close

에 대해

한진

한진

002320

|

코스피

증권정보

현재가

20,850

전일대비

450

등락률

-2.11%

거래량

22,244

전일가

21,300

2024.04.19 15:30 장마감

관련기사

'알리·테무 효과' 한진, 인천공항 GDC 통관 2배 늘린다'수송보국' 일대기…조양호 한진그룹 선대회장 평전 출간이재용 '16兆' 주식 1위…올해 2兆 ↑

close

현재가

20,850

전일대비

450

등락률

-2.11%

거래량

22,244

전일가

21,300

2024.04.19 15:30 장마감

관련기사

'알리·테무 효과' 한진, 인천공항 GDC 통관 2배 늘린다'수송보국' 일대기…조양호 한진그룹 선대회장 평전 출간이재용 '16兆' 주식 1위…올해 2兆 ↑

close

그룹의 합병 검토는 호재라며 목표주가를 기존 3만6000원에서 4만2000원으로 올렸다. 투자의견은 '매수'를 유지했다.

김한이 대신증권 연구원은 "

대한항공

대한항공

003490

|

코스피

증권정보

현재가

20,250

전일대비

300

등락률

-1.46%

거래량

912,650

전일가

20,550

2024.04.19 15:30 장마감

관련기사

[클릭 e종목]"대한항공, 환율·유가 안정 시 빠른 반등 가능"대한항공 노사 임직원·가족, 60주년 행사"띄울수록 손해"…덩치 큰 '하늘 위 호텔' 대한항공 처분 시작

close

현재가

20,250

전일대비

300

등락률

-1.46%

거래량

912,650

전일가

20,550

2024.04.19 15:30 장마감

관련기사

[클릭 e종목]"대한항공, 환율·유가 안정 시 빠른 반등 가능"대한항공 노사 임직원·가족, 60주년 행사"띄울수록 손해"…덩치 큰 '하늘 위 호텔' 대한항공 처분 시작

close

지분가치 상승에 따른 한진칼 기업가치 확대와 진에어를 비롯한 자회사들의 성장성은 자명했으나, 정석기업과 합병 시 한진칼 주가가 낮을수록 대주주 지분율이 확대되는데 합병시점이 명확하게 정해지지 않았다는 점이 그동안 적극 매수에 부담으로 작용해 왔다"고 전했다.

김 연구원은 이어 "3월말 주주총회에서 조원태 한진칼 대표의 ‘모든 지주회사 행위제한을 해소하겠다’는 언급과 높아지는 합병 추진 가능성이 이러한 부담요인을 해소할 것"이라고 내다봤다.

한진칼이 정석기업과 합병한다면 더욱 호재로 정석기업의 재평가된 부동산가치를 반영할 수 있다는 판단이다.

아울러 지배구조 이슈가 해소되면 그룹 최상단 지주회사로서 본격적인 성장이 시작될 것으로 전망했다. 김 연구원은 "최근 발표된 진에어의 항공기 추가와 노선확대계획, 대한항공과의 공동운항 등을 필두로 토파스여행정보 등 주요 자회사들의 향후 매출·영업이익 증가세가 가속화될 전망"이라며 "그룹의 지주회사로서 중장기적으로 자회사로부터의 배당수익 확대 등 현금흐름 개선과 배당성향 확대를 기대할 수 있다"고 짚었다.

목표주가는 합병 개요와 합병가액이 발표되면 추가 상향이 가능하다고 했다. 현 목표주가는 합병 이슈를 배제하고, 자회사 가치도 2014년 발표 수치 기준으로 적용한 보수적인 수치다. 김 연구원은 "대한항공 유상증자 참여로 대한항공 지분가치가 9천 400억원에서 1조1000억원으로 확대된 점과 대한항공 시가총액 증가분을 목표주가에 반영했다"며 "합병이 발표되면 자회사 가치에 2015년 전망치를 반영하고 합병법인의 기업가치를 평가해 상향 가능하다"고 설명했다.

박미주 기자 beyond@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>

![[슈퍼주총]조원태 한진칼 대표 "대한항공 올해 어닝서프라이즈 기대"(종합)](https://cwcontent.asiae.co.kr/asiaresize/37/2015032710572368464_1.jpg)

![[르포]](https://cwcontent.asiae.co.kr/asiaresize/269/2024041615111741444_1713247877.jpg)

![[시론]국민의힘 위기의 진짜 본질](https://cwcontent.asiae.co.kr/asiaresize/269/2024041907435942966A.jpg)

![[디펜스칼럼]무섭게 성장하는 日 방산기업들](https://cwcontent.asiae.co.kr/asiaresize/269/2024041911205793276A.jpg)

![[기자수첩]'기후플레이션' 보조금에만 기댈건가](https://cwcontent.asiae.co.kr/asiaresize/269/2024041910292631627A.jpg)

![[포토] '그날의 기억'](https://cwcontent.asiae.co.kr/asiaresize/113/2024041909431345253_1713487393.jpg)

![[이미지 다이어리] 그곳에 목련이 필 줄 알았다.](https://cwcontent.asiae.co.kr/asiaresize/276/2024041808095443462_1713395394.jpg)

![[포토] 황사 극심, 뿌연 도심](https://cwcontent.asiae.co.kr/asiaresize/276/2024041709294142287_1713313781.jpg)

![[뉴스속 용어]'비흡연 세대 법'으로 들끓는 영국 사회](https://cwcontent.asiae.co.kr/asiaresize/113/2024013008484747604_1706572127.jpg)

![[뉴스속 용어]'법사위원장'이 뭐길래…여야 쟁탈전 개막](https://cwcontent.asiae.co.kr/asiaresize/276/2023120715170080899_1701929820.jpg)

![[뉴스속 용어]韓 출산율 쇼크 부른 ‘차일드 페널티’](https://cwcontent.asiae.co.kr/asiaresize/276/2024031909291699376_1710808157.jpg)

가장 많이 읽힌 뉴스를 제공합니다. 집계 기준에 따라 최대 3일 전 기사까지 제공될 수 있습니다.

가장 많이 읽힌 뉴스를 제공합니다. 집계 기준에 따라 최대 3일 전 기사까지 제공될 수 있습니다.