미국 전기차 기업 리비안이 기업공개(IPO)에 나선다는 소식에 국내서도 리비안 협력사 및 전기차 관련기업들이 투자자들의 주목을 받고 있다. 리비안은 아마존, 포드를 비롯한 글로벌 기업으로부터 투자를 받은 전기차 회사로, 지난해 말 자동차 사전예약을 받기 시작한 지 1주일 만에 초기 물량이 매진됐다. 아마존에 2030년까지 전기차 10만대를 납품하는 계약을 맺는 등 시장 반응은 뜨겁다. 리비안이 상장을 통해 몸집을 키우고 본격적인 사업 확대에 나서면 국내 리비안 관련 기업들도 수혜를 받을 것이란 기대감이 커지는 이유다. 다만 앞서 상장한 미국 수소 트럭 기업 니콜라처럼 상장 이후 시장 기대와는 반대로 가시적인 성과를 내지 못하는 경우에는 관련주에 악영향을 미칠 수 있다. 이에 대비해 수혜주로 꼽히는 기업 자체의 경쟁력과 재무건전성, 성장가능성을 면밀하게 살피는 분석적 투자가 필요하다.

[아시아경제 장효원 기자] 2차전지 장비 제조기업 씨아이에스 가 미국 전기차 업체 리비안(RIVIAN)과 공급 계약을 체결했다는 소식에 시장의 관심이 집중되고 있다. 2017년 상장한 씨아이에스는 국내 배터리 대기업들에 장비를 납품하면서 꾸준히 성장하고 있는 회사다.

2차전지 투자 사이클 수혜 전망

씨아이에스는 리튬 2차전지 생산에 필요한 전극 제조 관련 장비를 전문적으로 제작하는 회사다. 해당되는 장비는 코터(Coater), 캘린더(Calender), 슬리터(Slitter), 테이프 라미네이터(Tape Laminator) 등이 있다. 이 장비들은 2차전지 제조공정의 전(前)공정에 해당하는 전극공정에 사용된다.

이 중 가장 큰 매출 비중을 차지하는 제품은 캘린더로, 지난해 말 기준 69%의 매출을 담당하고 있다. 캘린더는 코팅이 완료된 전극의 단위면적당 밀도를 높이기 위해 회전하는 롤러의 압력으로 압연하는 공정에 사용된다. 나머지는 슬리터 17.4%, 코터 6.3%, 기타 7.3% 등이 차지한다.

씨아이에스는 2009년 국내 최초로 캘린더의 국산화에 성공해 현재 국내 대기업군에 납품하고 있다. 주요 고객사는 LG에너지솔루션, 삼성SDI, 스웨덴 배터리 제조사 노스볼트(Northvolt) 등이다. 생산 능력은 1, 2공장 전체 합산 매출액 2500억원이 가능한 수준이다.

앞서 씨아이에스는 2017년 1월 한국제3호스팩과 합병을 통해 코스닥 시장에 입성했다. 상장 당시 800억원대의 기업가치를 인정받았던 씨아이에스는 약 4년 만에 시총 1조원이 넘는 기업으로 성장했다. 지난달 28일 기준 씨아이에스의 시총은 1조952억원이다.

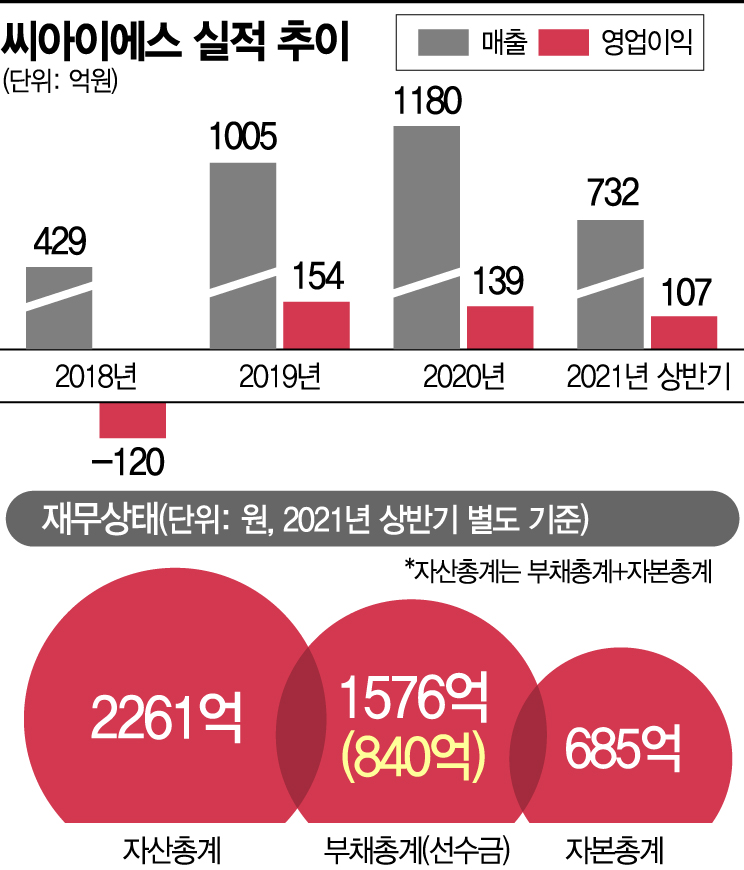

성장의 배경에는 실적 증가가 있다. 씨아이에스는 2017년 별도 기준 매출액 254억원, 영업손실 45억원을 기록했다. 이듬해에도 매출은 429억원으로 성장했지만 영업손실은 120억원으로 적자가 확대됐다. 상장 후 2년간 부진을 겪다 2019년 본격적으로 턴어라운드에 성공했다. 2019년 매출액은 1005억원으로 전년 대비 134.3% 급증했고 영업이익도 154억원 기록하면서 흑자전환했다.

이후 꾸준히 호실적을 이어갔고 올 상반기에는 또 큰 성장을 이뤘다. 씨아이에스의 올 상반기 말 기준 매출액은 732억원으로 전년 동기 338억원 대비 116.6% 증가했다. 영업이익도 28억원에서 107억원으로 껑충 뛰었다. 이미 지난해 전체 영업이익의 77%를 상반기에 달성한 것이다.

앞으로 실적 전망도 밝다. 최근 씨아이에스는 리비안과 배터리 전극 공정 제조 장비 구매 계약을 체결한 것으로 알려졌다. 리비안은 오는 2025년까지 100GWh 규모의 자체 배터리 공장 건설과 전기차 생산 능력 확충, 충전 네트워크 구축 등에 약 9조원을 투자할 계획이다. 아울러 리비안 외에 기존 배터리 업체들의 수주도 증가할 전망이다.

박찬솔 SK증권 연구원은 "장비 수주계약 특성상 올 4분기~내년 1분기에 수주가 증가하기 시작할 것"이라며 "본격적으로 도래하는 2차전지 투자 사이클에 소재 기술력을 보유한 씨아이에스가 핵심 장비업체로 수혜가 예상된다"고 분석했다.

‘선수금’ 많아… CB는 부담

재무적으로 보면 씨아이에스의 부채비율은 올 상반기 말 기준 230.1%로 다소 높은 편이다. 하지만 부채 대부분이 선수금이다. 선수금은 제품을 판매하기 전에 먼저 수령하는 금액이다. 회계적으로 일단 부채로 넣어뒀다가 제품 판매 후 매출로 전환되기 때문에 다른 부채처럼 위험성은 없다. 오히려 향후 매출 증가를 기대할 수 있다.

올 상반기 말 기준 씨아이에스의 선수금은 840억원으로 전체 유동부채의 75.9%에 해당한다. 선수금 비중이 높다보니 실제 회사의 총차입금은 231억원에 불과하다. 여기에 현금성 자산을 407억원 보유하고 있어서 순차입금은 마이너스(-) 176억원이다.

실적 전망도 좋고 재무상태도 양호하지만 300억원 규모의 전환사채(CB)가 전환을 앞두고 있어 단기 물량 부담이 예상된다.

씨아이에스가 지난해 10월 지비이홀딩스를 대상으로 발행한 CB 300억원어치가 지난달 18일 전환 청구됐다. 이에 따른 전환 물량은 394만5810주다. 전체 발행 주식 총수 대비 6.86% 비중이다. 전환가액은 7603원으로 CB 투자자는 현 주가 기준 약 150%의 차익이 예상된다. 이 주식의 상장 예정일은 오는 5일이다.

장효원 기자 specialjhw@asiae.co.kr

<ⓒ투자가를 위한 경제콘텐츠 플랫폼, 아시아경제(www.asiae.co.kr) 무단전재 배포금지>